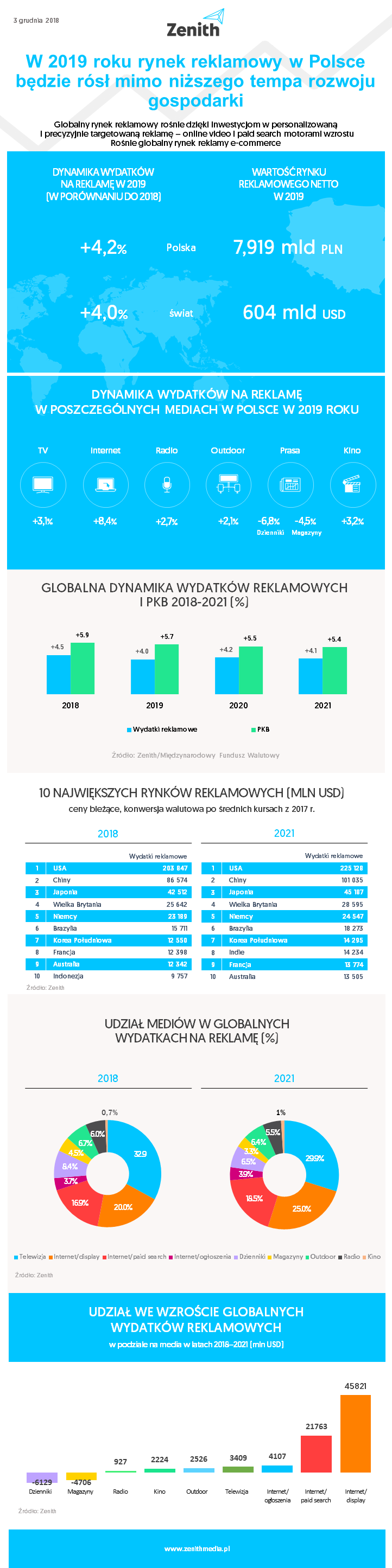

Według prognozy agencji mediowej Zenith, wartość polskiego rynku reklamowego wzrośnie w 2019 roku o 4,2% i sięgnie kwoty 7,919 mld PLN netto.

Globalne wydatki na reklamę wzrosną w przyszłym roku o 4%, a ich suma zamknie się w kwocie 604 mld USD.

Pomimo przewidywanego spadku dynamiki wzrostu polskiej gospodarki w 2019 roku i spowolnienia tempa wydatków gospodarstw domowych, utrzymują się pozytywne nastroje konsumenckie. Pozwala to sądzić, że boom konsumpcyjny się nie kończy – zdaniem ekonomistów mamy raczej do czynienia z powrotem do stanu równowagi, w którym wydatki konsumpcyjne rosną w nieco niższym tempie. Będzie to skutkowało zwiększaniem wydatków reklamowych, jednak dynamika ich wzrostu również spowolni w porównaniu z mijającym rokiem i według naszych estymacji wyniesie w 2019 roku 4,2%. – powiedziała Anna Bartoszewska, Dyrektor Generalna Zenith.

Prognoza dynamiki wydatków reklamowych na polskim rynku

Mijający rok był dla segmentu reklamy telewizyjnej bardzo pomyślny. Korzystna koniunktura gospodarcza i dobra kondycja rynku reklamowego sprawiły, że oczekiwania budżetowe nadawców dotyczące 2019 roku są bardzo wysokie. Jednak w 2019 roku, z uwagi na brak wielkich wydarzeń sportowych oraz dalszy spadek oglądalności głównych stacji na rzecz szeroko ujętych stacji tematycznych, spodziewany jest niewielki spadek poziomu ATV (średniego czasu oglądania telewizji). Powyższe czynniki w połączeniu z prognozowanym niższym wzrostem gospodarczym przełożą się na wzrost wydatków telewizyjnych o 3,1% w 2019 roku. Pomimo niższego tempa wzrostu telewizja pozostanie największym medium reklamowym w Polsce, z udziałem przekraczającym 50%.

Drugim pod względem wielkości inwestowanych budżetów medium jest internet. W przyszłym roku utrzyma się rosnący trend wydatków na reklamę online, choć będą one rosły z niższą, jednocyfrową dynamiką. Analitycy Zenith szacują, że w 2019 roku rynek reklamy online wzrośnie o 8,4%.

Siłą napędową polskiego rynku reklamy internetowej pozostaje programmatic. Jednocześnie bardzo dynamicznie rośnie kategoria video. Pojawia się coraz więcej treści, a co za tym idzie – powierzchni reklamowej. Popyt na nią wydaje się cały czas niezaspokojony. Na trendzie korzystają najwięksi gracze: Google i Facebook, którzy dzięki połączeniu video z danymi przejmują sporą część budżetów reklamowych. Dotyczy to również nowych środków na rynku, jako że biddable media (w tym Facebook i Google) stają się mediami pierwszego wyboru dla małych firm.

Obecnie największymi wyzwaniami dla branży są: kwestia widoczności reklamy, czyli tzw. viewability oraz wysoki odsetek internautów używających adblocków. Kwestie te wymagają zmiany myślenia po stronie reklamodawców, agencji jak i wydawców, oraz przemodelowania oferty tych ostatnich. Pozytywnym efektem wprowadzanych zmian jest rosnąca dostępność jakościowej powierzchni reklamowej oraz danych zasilających działania komunikacyjne.

Pomimo wyzwań związanych z przestrzeganiem zasad dotyczących brand safety oraz prywatności użytkowników rośnie intensywność komunikacji na platformach social media. Jednocześnie obserwujemy bardzo duży wzrost treści video, które zwiększają podaż powierzchni reklamowej. Chętnie wykorzystują ją reklamodawcy, którzy chcą szybko i efektywnie dobudować zasięg do działań w telewizji.

Dalsze podwyżki cenników ostudzą dynamikę wzrostu wydatków na reklamę w radiu i w 2019 roku wyniesie ona 2,7%. Radio nadal cieszy się dużym zainteresowaniem ze strony reklamodawców z branży handlowej, można się natomiast spodziewać, że wydatki na reklamę radiową ograniczą firmy z branży farmaceutycznej – według analityków Zenith te budżety trafią do telewizji.

W połowie grudnia najwięksi dostawcy rynku reklamy zewnętrznej ogłoszą nowe polityki handlowe, oparte na wynikach badania Outdoor Track. Najważniejszą zmianą będzie zakup widowni, mierzonej m.in. wskaźnikiem GRP, zamiast liczby tablic. Niewiadomą pozostaje natomiast podejście reklamodawców do parametrów efektywności i zmian w politykach handlowych. Biorąc pod uwagę te czynniki Zenith prognozuje, że w 2019 roku wydatki na reklamę OOH wzrosną o 2,1%.

W prognozie Zenith na 2019 rok segment reklamy prasowej będzie jedynym, który odnotuje niższe od ubiegłorocznych wpływy z reklamy. Magazyny i dzienniki stracą zarówno w ujęciu netto – odpowiednio o 4,5% i 6,8% – jak również patrząc przez pryzmat udziału w media mix.

Stabilnie rośnie natomiast segment reklamy kinowej. Sprzyjają temu dalsza rozbudowa sieci kin oraz niesłabnące zainteresowanie reklamodawców i widzów. Według prognozy Zenith w przyszłym roku budżety na reklamę w kinach wzrosną o 3,2%.

Prognoza dla globalnego rynku reklamowego

Według estymacji Zenith globalny rynek reklamowy, napędzany wydatkami związanymi z zimową olimpiadą, mundialem i wyborami do Kongresu w USA, urośnie w 2019 roku o 4%. W kolejnych latach prognozowany jest dalszy, stabilny wzrost: o 4,2% w 2020 i o 4,1% w 2021 roku.

Najszybciej rosnącym regionem − średnio o 6,3% rocznie do 2021 roku − będzie Europa Środkowa i Wschodnia. Tak wysoka dynamika wynika głównie z dalszego umacniania się rosyjskiego rynku reklamowego. Wydatki na reklamę w Rosji rosną o 6,8% rocznie i stanowią 39% wartości rynku całego regionu.

Drugim pod względem dynamiki regionem świata jest Azja Pacyficzna − tamtejszy rynek rośnie średnio o 4,9% rocznie (5,7% rocznie jeśli nie uwzględnimy Japonii). W tym regionie dynamiką wyróżniają się Indie, gdzie wydatki na reklamę rosną w tempie 13,5% rocznie − od 9,7 mld USD w 2018 roku do 14,2 mld USD w 2021. Tym samym w 2021 roku Indie znajdą się po raz pierwszy wśród 10 największych rynków reklamowych świata, plasując się na 8 miejscu. Wartość wydatków reklamowych w Indiach stanowi zaledwie 0,3% PKB (mniej niż połowa średniej w krajach regionu Azji Pacyficznej), co zdaniem analityków Zenith wskazuje na ogromny potencjał do dalszego wzrostu.

Online video i paid search motorami wzrostu globalnego rynku reklamowego

Między 2018 a 2021 rokiem segment reklamy online video będzie rósł średnio o 18% rocznie, czyli z dwukrotnie wyższą dynamiką niż inne segmenty reklamy online. Segment reklamy paid search nie rośnie tak szybko w ujęciu procentowym – do 2021 roku będzie rósł średnio o 7% rocznie – jednak w ujęciu kwotowym przyczyni się w większym stopniu do wzrostu globalnego rynku niż segment online video. Zastosowanie technik sztucznej inteligencji, lepsze targetowanie, integracja z commerce i wzrost wyszukiwań „tu i teraz” sprawiają, że reklama w wyszukiwarkach staje się coraz bardziej efektywnym narzędziem dla reklamodawców. Analitycy Zenith prognozują, że między 2018 a 2021 rokiem globalne wydatki na reklamę online video wzrosną o 20 mld USD, a na paid search − o 22 mld USD. Suma tych wydatków będzie stanowiła 60% kwoty, o jaką wzrosną w tym czasie wydatki na globalnym rynku reklamowym.

Online video i telewizja ważniejsze niż kiedykolwiek dla budowania marki

Reklamodawcy powszechnie wykorzystują w kampaniach mix tradycyjnej telewizji i online video, łącząc dzięki temu szeroki zasięg, jaki zapewnia telewizja, z możliwościami targetowania i optymalizowania częstotliwości, jakie daje reklama online video. Mix telewizji i online video staje się coraz istotniejszy dla kampanii budujących siłę marek. Ich łączny udział w wydatkach na reklamę display (wszystkie formy reklamy poza paid search i ogłoszeniami) wzrósł z 46,2% w 2012 do 48,4% w tym roku. Według prognozy Zenith do 2021 roku łączny udział wydatków na reklamę w telewizji i online video w sumie globalnych wydatków na reklamę display sięgnie 48,8% i będzie wyższy od udziału, jaki kiedykolwiek osiągnęła sama telewizja.

Globalny rynek reklamy e-commerce zaczyna przyspieszać

Reklama e-commerce, czyli reklama towarzysząca wynikom wyszukiwania i produktom wylistowanym na stronach e-commerce, jest już powszechna w Chinach, ale dopiero zaczyna rozwijać się na całym świecie. Zdaniem analityków Zenith ma ona potencjał do tego, by zmienić sposób, w jaki marki przekonują klientów do zakupu online, jak i do tego, by zwiększyć wartość globalnego rynku reklamowego o około 100 mld USD.

W 2009 roku wydatki na reklamę e-commerce stanowiły 0,8% wartości rynku reklamowego w Chinach. W tym roku, według szacunków Zenith, ten udział wzrósł do 18,2%, głównie dzięki inwestycjom firm takich jak Alibaba, które zmieniają e-commerce w źródło przychodów reklamowych. Do niedawna platformy e-commerce działające poza Chinami skupiały się w dużej mierze na przychodach ze sprzedaży, kosztem reklamy, ale obecnie to się zmienia. Przychody Amazona z reklamy wyniosły w 2017 roku 5 mld USD, a w trzecim kwartale 2018 jego przychody z reklamy wzrosły o 122% rok do roku. W ślad za nim idą inne platformy sprzedażowe.

W skali świata reklama e-commerce jest na podobnym stopniu rozwoju, na jakim była w Chinach pod koniec ubiegłej dekady. W 2017 roku wartość reklamy na Amazon stanowiła 0,8% sumy globalnych wydatków reklamowych, miała więc taki sam udział jak chińska reklama e-commerce w 2009. Jeśli reklama e-commerce będzie się rozwijała na świecie podobnie jak w Chinach, do 2027 roku wydatki na nią mogą stanowić 18% sumy globalnych nakładów na reklamę. To równowartość ponad 100 mld USD na dzisiejszym rynku reklamowym, co pokazuje, że platformy e-commerce mają ogromny potencjał generowania przychodów, a marki − zupełnie nowy sposób dotarcia do konsumentów w miejscu, w którym dokonują oni zakupów. Źródłem pieniędzy przeznaczanych na reklamę e-commerce są zazwyczaj budżety działów commerce, a nie działów marketingu. Dlatego są to nowe środki na rynku reklamowym, które zwiększają jego wartość, a nie budżety przesuwane do e-commerce kosztem innych mediów.